L’analisi di Experian

Milano, 10 maggio 2024 – Il mese di aprile ha visto un ritorno alla crescita degli acquisti digitali e con essi le richieste di “Buy Now, Pay Later” e di finanziamenti online, che hanno registrato rispettivamente il +10% e il +9% rispetto a marzo. In particolare, per il BNPL è il primo segnale di crescita dell’anno, dopo un primo trimestre in discesa: nel periodo febbraio-aprile, infatti, l’utilizzo del BNPL è diminuito del -22% in confronto al periodo novembre-gennaio, in cui si era registrato un vero boom di acquisti. Se si estende il confronto agli anni precedenti, resta evidente la continua espansione di BNPL e dei finanziamenti online, cresciuti rispettivamente del +137% e del +53% dal 2022. Queste alcune delle evidenze dell’ultimo Rapporto sul Credito Italiano – Trends & Insights di Experian, Data Tech Leader del mercato creditizio, per il mese di aprile 2024.

“In generale, stiamo assistendo ad un periodo di notevole ripresa per il mercato del credito in tutte le sue forme. Oltre all’evidente espansione di BNPL e finanziamenti online, abbiamo un mercato dei prestiti che continua a consolidarsi di mese in mese e stiamo registrando anche i primi trend positivi per i mutui, dopo un lungo periodo di contrazione del mercato. La progressiva discesa dei tassi di interesse registrata degli ultimi mesi ci fa sperare in un ulteriore rafforzamento della domanda di mutui”, afferma Armando Capone, CEO di Experian Italia.

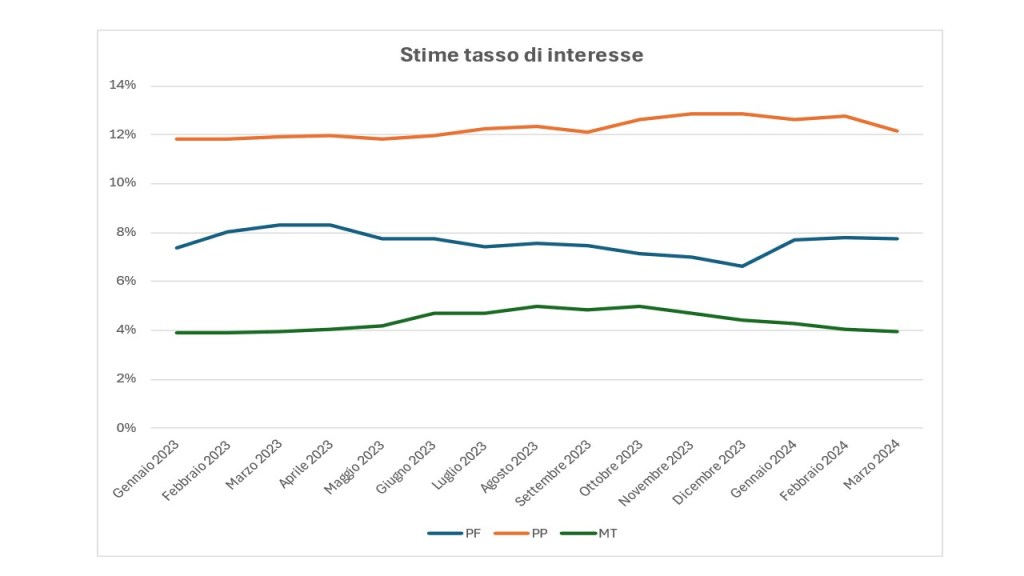

Osservatorio tassi di interesse: mutui sotto il 4% per la prima volta dopo 12 mesi

Le ultime rilevazioni sui tassi di interesse effettuate da Experian, basate sui tassi realmente applicati dagli istituti di credito, forniscono un segnale molto incoraggiante per il mercato dei mutui: per la prima volta in 12 mesi, il tasso di interesse effettivo è sceso sotto il 4%, esattamente al 3,97%. Stabile invece la situazione dei tassi sui prestiti personali e finalizzati, che hanno avuto un andamento piuttosto altalenante negli ultimi mesi ma che riflettono comunque un generale trend in diminuzione.

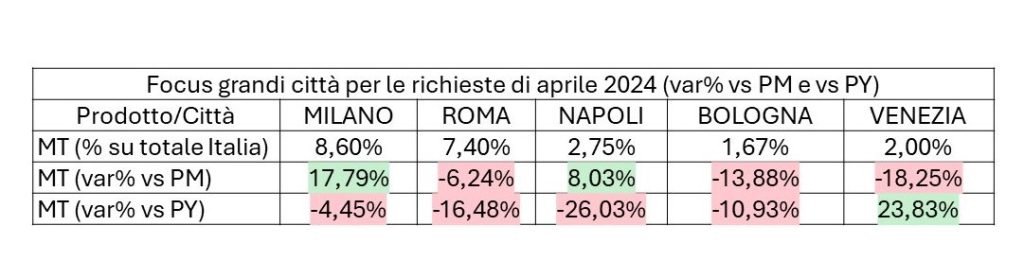

Trend mutui: +7% di richieste nell’ultimo trimestre, a Milano il maggior aumento da marzo

Andando nel dettaglio dell’andamento dei mutui nel Paese, si confermano le stime positive di ripresa delle richieste evidenziate negli scorsi mesi. Nell’ultimo trimestre (febbraio-aprile 2024), la domanda di mutui è cresciuta del 6,63% in confronto al periodo novembre-gennaio, favorita anche dalla diminuzione dei tassi di interesse. Prendendo in esame le principali città italiane, risulta inoltre come questa ripresa sia in espansione. Non solo si conferma il trend positivo di richieste per Napoli (+8% di richieste da marzo) e Venezia (+27% dall’anno scorso), ma anche a Milano ricominciano a crescere le richieste di mutuo con un +18% nell’ultimo mese.

Trend prestiti: volumi e importi in crescita ad aprile, soprattutto in Campania, Sicilia e Lombardia

Il trend positivo dei prestiti non si limita al volume di richieste ma riguarda anche gli importi medi finanziati, cresciuti del +2% per i prestiti personali e di +16% per i finalizzati. Per questi ultimi, poi, l’acquisto di automobili si conferma il principale motivo di finanziamento, con un aumento di richieste del +42% per i veicoli nuovi e del +37% per quelli usati rispetto ad aprile 2023. Campania, Sicilia e Lombardia sono ai primi posti per richieste di prestito sia personale che finalizzato.

Rapporto sul Credito Italiano – Trends & Insights

Il Rapporto sul Credito Italiano – Trends & Insights analizza regolarmente l’andamento delle richieste di strumenti finanziari sulla base dei dati disponibili nel Sistema di Informazioni Creditizie di Experian, che raccoglie oltre 80 milioni di posizioni creditizie.

Le analisi vengono realizzate su Ascend, l’innovativa piattaforma integrata di big data e analytics recentemente lanciata da Experian.

Contatti stampa

AxiCom

Chiara Possenti, Sandro Buti, Lorenzo Turati, Melissa Catamo

experianitaly@axicom.com

Experian

Experian è la principale società di global information service al mondo. Nei momenti importanti della vita – dall’acquisto della casa o della macchina, alle spese per l’università dei figli fino allo sviluppo del proprio business – aiutiamo i consumatori e i nostri clienti a gestire i loro dati con fiducia. Assistiamo gli individui a controllare le proprie finanze e ad accedere a servizi finanziari, le aziende a prendere decisioni migliori, gli istituti di credito a concedere prestiti in modo più responsabile e le organizzazioni a prevenire le frodi di identità e i reati.

Con 22.000 dipendenti che operano in 32 paesi, investiamo ogni giorno in nuove tecnologie, competenze avanzate e innovazione per aiutare tutti i nostri clienti a massimizzare ogni opportunità. Con sede centrale a Dublino, Irlanda, l’azienda è quotata al London Stock Exchange (EXPN) ed è listata nel FTSE 100 Index. Scopri di più su www.experian.it.