Bene i prestiti, rallentano i mutui

Milano, 07 marzo 2022 – Il mese di febbraio si è rivelato positivo sia per i prestiti personali che per i prestiti finalizzati, che registrano dati in crescita rispetto a gennaio, a fronte di una leggera decrescita relativa invece ai mutui.

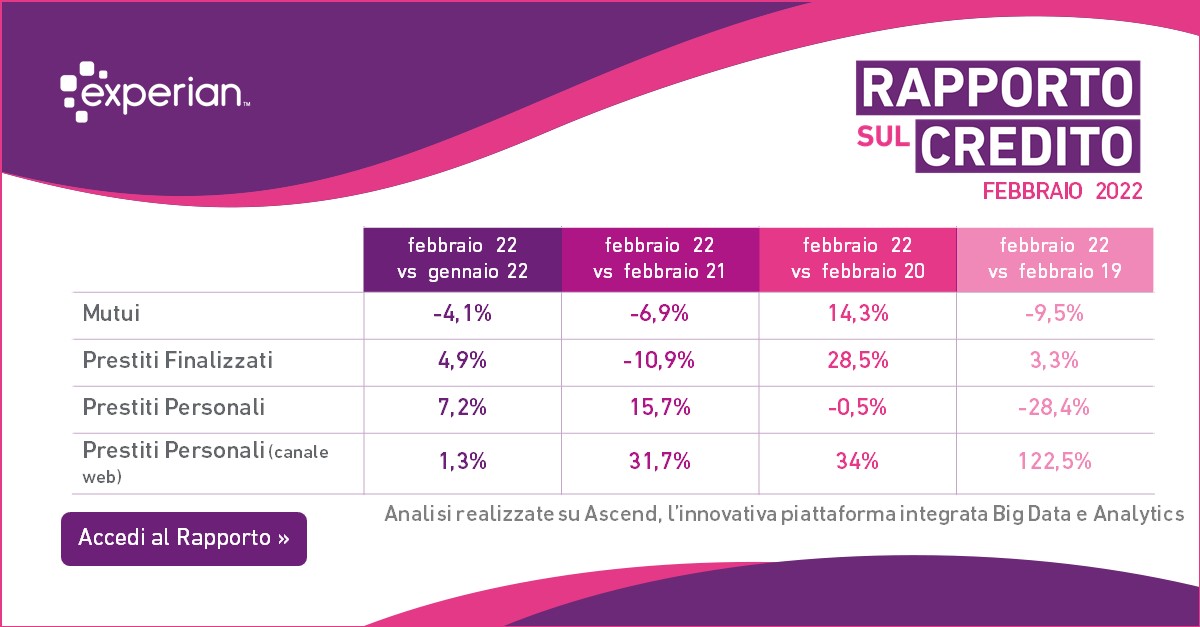

Lo rivela il nuovo Rapporto sul Credito Italiano – Trends & Insights di Experian, che ha registrato un’importante crescita rispetto al mese precedente per i prestiti, con il prestito personale in aumento del 7,24% e il prestito finalizzato del 4,98%.

In calo invece le richieste di mutuo, -4,08% rispetto ai dati di gennaio, anche se bilanciato da un leggero aumento dell’importo finanziato che passa da 136.495€ a 137.983€.

Si conferma invece l’aumento nell’utilizzo di piattaforme digitali per le richieste di credito, con un +1,3% rispetto a gennaio. Se analizzato su tempi più lunghi, il passaggio al digitale si rivela una tendenza inarrestabile: tra febbraio 2022 e febbraio 2019 l’incremento è stato del +122%.

La riscossa dei prestiti

La rincorsa dei prestiti personali, il finanziamento che più aveva subito la crisi Covid, verso valori pre-pandemici continua. Nel corso di febbraio Experian evidenzia un’importante crescita ritornando ai livelli di febbraio 2020, anche se rimangono lontane le richieste registrate a febbraio 2019. Questi i dati nel dettaglio:

- Prestito personale: +7,24% (rispetto a gennaio 2022), +15,73% (febbraio 2021), -0,54% (febbraio 2020), -28,43% (febbraio 2019)

Anche il prestito finalizzato registra una leggera crescita durante febbraio. In questo caso però i dati del 2019 sono già ampiamente superati, confermando che gli italiani sono tornati a fare affidamento a questo tipo di finanziamento:

- Prestito finalizzato: +4,98% (rispetto a gennaio 2022), -10,93% (febbraio 2021), +28,49% (febbraio 2020), +3,27% (febbraio 2019)

Il telefono cellulare rimane il motivo principale per la richiesta di un prestito finalizzato, anche se la percentuale diminuisce dal 32,9% di gennaio 2022 a 28,1% di febbraio 2020. Crescono invece le richieste per l’acquisto di un’automobile nuova, da 10,10% a 12,6% e per un’automobile usata, da 6,9% a 7,2%.

Focus sui mutui

Rileviamo invece un mese leggermente negativo per i mutui, con l’indicatore a -4,08% rispetto a gennaio. In particolare:

- Mutui: -4,08% (rispetto a gennaio 2022), -6,97% (febbraio 2021), +14,35% (febbraio 2020) – 9,54% (febbraio 2019)

L’unico dato leggermente positivo è l’aumento dell’importo finanziato che sale a 137.983€.

L’analisi regionale

Se spostiamo il focus sulle realtà regionali possiamo osservare un’Italia a due velocità: i prestiti finalizzati hanno ottenuto ottimi risultati nel Nord Italia: Liguria (+12,72%), Piemonte (+11,21%), Emilia-Romagna (+11,19%), Lombardia (+10,26%) e Veneto (+10,25%). Al contrario, i prestiti personali hanno performato meglio nel Centro-Sud: Toscana (+10,88%), Marche (+9,97%), Campania (+9,79%), Umbria (+9,4%) e Molise (+9,4%)

Senza grosse oscillazioni regionali dei mutui: spiccano Liguria (-5%), Basilicata (-4,71%) e Toscana (-3,78%). Poche le regioni positive, sempre una variazione molto ridotta: l’unica a superare l’1% è il Friuli (+1,63%).

“Durante il mese di febbraio abbiamo visto confermarsi il trend generalmente positivo iniziato a gennaio”, spiega Armando Capone Chief Commercial Officer di Experian. “Appare particolarmente promettente la crescita dei prestiti personali che, qualora fosse confermata anche nei prossimi mesi, potrebbero avvicinarsi ulteriormente ai valori pre-pandemia. Si tratta di un ulteriore segnale importante di ritorno alla normalità, anche in vista della prossima auspicata conclusione dello stato d’emergenza in Italia. Le prospettive in questo senso sono di un possibile ulteriore impatto positivo sulla fiducia dei cittadini e di conseguenza sul credito. E sempre di più i prestatori si baseranno sulle informazioni di credito per assicurarsi che alle persone vengano offerti prestiti che possono permettersi di ripagare”.

Rapporto sul Credito Italiano – Trends & Insights

Il Rapporto sul Credito Italiano – Trends & Insights analizza regolarmente l’andamento delle richieste di strumenti finanziari sulla base dei dati disponibili nel Sistema di Informazioni Creditizie di Experian, che raccoglie oltre 80 milioni di posizioni creditizie.

Le analisi vengono realizzate su Ascend, l’innovativa piattaforma integrata di big data e analytics recentemente lanciata da Experian.

Contatti stampa

AxiCom

Chiara Possenti, Sandro Buti, Angela Spiaggi, Lorenzo Turati

experianitaly@axicom.com

Experian

Experian è la principale società di global information service al mondo. Nei momenti importanti della vita – dall’acquisto della casa o della macchina, alle spese per l’università dei figli fino allo sviluppo del proprio business – aiutiamo le persone a gestire i loro dati con fiducia. Assistiamo gli individui a controllare le proprie finanze e ad accedere a servizi finanziari, le aziende a prendere decisioni migliori, ai prestatori di investire in modo più responsabile e alle organizzazioni di prevenire crimini e frodi.

Con 20.000 dipendenti che operano in 44 paesi, investiamo ogni giorno in nuove tecnologie, competenze avanzate e innovazione per aiutare tutti i nostri clienti a massimizzare ogni opportunità. L’azienda è quotata al London Stock Exchange (EXPN) ed è listata nel FTSE 100 Index. Scopri di più su www.experian.it.